過去のアドバイス事例と

お客様の声Advice examples & customer voice

過去のアドバイス事例-1(2017年に「資産運用設計サービス」お受けいただきました)

| ご相談者 | 埼玉にお住いのAさん(独身55歳男性) |

|---|---|

| 保有資産額 | 約1憶円 |

| ご希望 | お勤めの会社を早期退職、今後は働くつもりはない、自宅マンションに住みながら、金融資産から得られるインカムゲインに加え、手持ち資金を取り崩しながら生活してゆきたい。将来介護付きマンションへの入居する際に、入居費用や生活費を確保できるようにもしてほしい。 |

私がこの方のために提案したポートフォリオはおおむね以下の通りです。

- 現預金および日本国債(約3000万円)

- アメリカ国債(約1000万円)

- 国内不動産(約5000万円)

- 国内外の株式(約1000万円)

収入の部

- 不動産からの家賃:200万円(注1)

- アメリカ国債の金利:24万円(注2)

注1)国内不動産は全額現金で取得としました。不動産から得られる純収益は4%程度と見込まれており、手取り収入は以下のようになります。なお現在Aさんは無収入ですので、税金は発生いたしません。

5000万円×4%=200万円(不動産は都内のワンルーム・マンションとしました)

注2)アメリカ国債への投資は2017年末から2018年にかけて行いました、2017年時点では、まだ金利の先高観があったため購入の目安は「アメリカ10年国債の金利3%以上」をめどとし、実際には残存期間30年程度の超長期債に投資していただきました。これが奏功し、向こう30年間は平均3%程度の好金利を得ることに成功しました。20%の源泉徴収後の手取り額は24万円ほどになります(為替の変動はありますが)。

1000万円×3%×80%=24万円

収支のバランス

Aさんの収入は上記のように年224万円確保しましたが、生活費は年間400万円ほどですので、毎年176万円ほどは預貯金を取り崩すことになります。一方で現預金を3000万円と厚めに持っていただきましたので、年当たり176万円ずつ現預金は減ってゆきますが、厚生年金の受給が始まる10年後でも現預金は1200万円ほど残ります。

それ以降は年金(見込みで手取り約200万円)がもらえますので、それ以降は収支が均衡し、現預金は1200万円程度を維持できることになります。しかもこの金額にはアメリカ国債(元本1000万円)、国内外の株式(元本1000万円)が含まれておりません。

70歳を超えますと、要介護状態になる懸念もありますが、その場合は自宅マンションの売却によって、介護付きマンションの入居資金は賄えそうです。

それ以降も(年金約200万円)+(ワンルーム・マンションも家賃200万円)+(アメリカ国債からの利息24万円)がありますので、不安なく生活していただくことができます。

なお国内外の株式1000万円については、弊社の「投資助言契約」で成功報酬型の助言を継続的に行わせていただいております。不動産を購入して2年が経ちましたが、全く空室もなく管理にも満足していただいております。

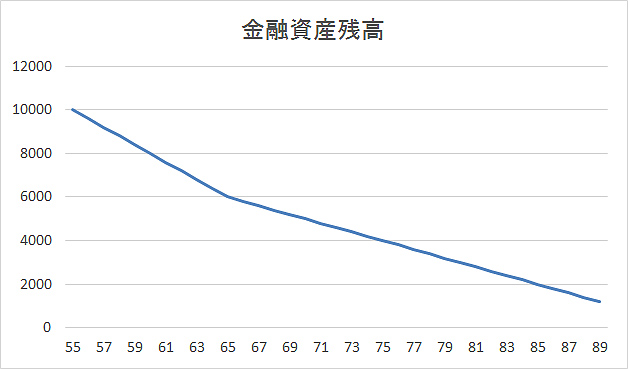

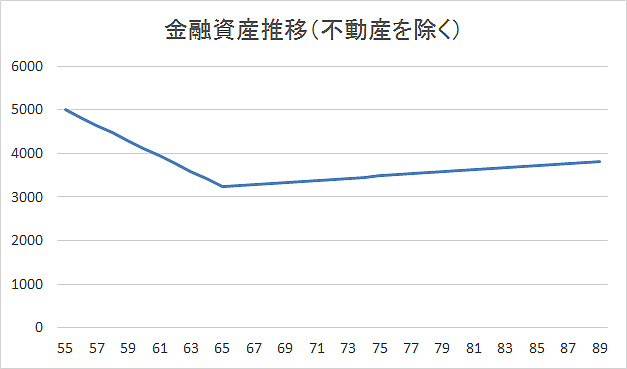

資産残高の推移グラフ

以下は対策前と対策後の「不動産を除く金融資産の推移」です。「対策後」の現預金はAさん65歳以降増加に転じますし、この金額にはワンルーム・マンションは含まれておりません。ワンルーム・マンションは年を追ってその価値が減ってゆきますが、それでも土地部分は最後まで残ります。

対策しなかった場合

対策後

お客様の声(Aさんから頂いたご感想)

相談のきっかけ

資産規模(退職金含む)から逆算して計画的に早期退職するにあたり、ニュートラルな立場で資産運用の相談に乗ってくれるアドバイザーを探す中で、銀座なみきFP事務所のホームページを見つけました。

その時点の悩み

退職時の資産を切り崩していく上で、それをどうやって長持ちさせるかが最大のポイントだと思うのですが、その当時は、退職前から積立購入していたインデックスファンドを継続すべきかどうかすら自分では判断できずにいました。

退職後には、某IFA(金融商品仲介業者)から複数の株式投資信託を組み合わせた資産運用を提案されたり、某不動産管理会社からは都内中古ワンルーム・マンション投資を提案されたりしましたが、いずれも「特定商品を売る会社」であることに変わりはないため、どうしても「資産のほとんどを金融資産(あるいは実物資産)にして運用しましょう」という話になりがちです。

そんな提案を受けるたびに「資産の大半をそれにつっ込んでしまっていいのか? そこに何らかの根拠はあるのだろうか?」という疑問ばかりが募っていたような気がします。

この手の情報収集を通じて、自分に最も必要なのは「全資産のうち、どのくらいの割合を、何に投下するのか」という「配分(ポートフォリオ)」だということに気づかされました。

コンサル結果・感想

田中さんは、私の保有資産やこれからのライフスタイルなどを総合的に加味し、金融資産と実物資産(国内不動産)のポートフォリオを提案して下さいました。

不動産については「都内の中古ワンルーム・マンションを2室(約5000万円)」という提案に加え、「オススメのエリア、物件の選び方、チェックポイント」なども教えていただきました。

さらに、私が接触した前述の不動産管理会社は、奇遇にも実は田中さん自身も個人的に利用した経験があり、「管理業務がしっかりしていて信頼できる会社」とのこと。おかげで不動産管理会社との商談に際しても「エリアはこのあたり。こういうスペックの物件を2室買いたい」と、こちらから具体的な条件を明示することができました。

ちなみに、田中さんには(セカンドオピニン的に)私とは別の日時で物件の下見までしていただき、本当に助かりました。

改善ポイント・進捗

コンサルの初期に、「資産を切り崩すと言っても、『ひたすら資産が減るだけ』と『家賃のような定期収入がある』とでは心の余裕が違いますよ」と田中さんがおっしゃっていたことを憶えています。

最終的に預貯金は「計画通り」減っていますが、それでも(むしろ減っているからこそ)毎月の家賃収入が大きな安心材料になっているんだと痛感しています。

今後ともよろしくお願いいたします。

ご相談のお申込み、または無料お試し相談はこちら

過去のアドバイス事例-2(2017年に「資産運用設計」サービスお受けいただきました)

| ご相談者 | 兵庫県にお住いの医師Bさん(65歳男性、奥様、お子様3人) |

|---|---|

| 保有資産額 | 約3憶円 |

| ご希望 | ご相談にお見えになったとき、証券会社数社とお付き合いがあり、投資信託だけで30ほどの銘柄をお持ちでしたし、ハイリスクの仕組み債も数銘柄お持ちでした。ご本人はお医者さまですが勤務医で当時セミリタイア状態でした、すでに十分な資産をお持ちでしたが、なにしろ多数の投信をお持ちになっており、そのほかの資産にも偏りが見られました。弊社へのご希望は、とにかくシンプルに整理したいという点と、資産を減らすことなく現状を維持してほしいという点でした。 |

私がこの方のために提案したポートフォリオはおおむね以下の通りです。

- 現預金および日本国債(約1憶円)

- アメリカ国債(約5000万円)

- 株式を中心にした積極運用資産(約4600万円)

- 国内不動産(約1憶円)

- 外貨預金(約3000万円)

まずリスクが高く、コストも高い仕組み債は償還時まで保有して売却としました。すでに個人年金(年360万円で70歳まで受取り)が始まっていますし、医師としての収入も年600万円ほどはあります。このようなことからご夫婦の年金は70歳からの繰り下げ受給を選んで頂きました。さらに不動産(関西に4戸、東京に2戸)からの家賃として年400万円(税引き後)ほど見込めますので、当時の年収は1300万円以上になる計算でした。支出はお子様が同居中で年あたり約1000万円と多めですが、収支のバランスは維持できます。5年後に個人年金の年360万円がなくなりますが、繰り下げた年金の受け取りが始まります。さらにその時点ではお子様の独立が見込めるので、収支のバランスは問題ないと考えました。なおBさまと協議した結果、不動産は築浅ワンルーム物件を全額自己資金で購入することになりました。

また株式を中心にした積極運用資産については、弊社と「投資助言契約(成功報酬型)」をお結びいただいております、現在も継続してアドバイスさせていただいておりますが、当初の4600万円が現在6300万円ほどになっております。

収入の部

- 不動産からの家賃:当初400万円(税引き後手取りベース)、個人年金終了後は450万円

- アメリカ国債の金利:100万円(20%源泉徴収後)

お客様の声(Bさんから頂いたご感想)

弊社に相談されたきっかけ

まずは書店で田中さんの本を見かけて購入し読んでいたこと。そしてメルマガがあることを知って1年以上はそれを見てきて資産運用の考え方が納得いく方だと思ったから、連絡を入れて相談に乗ってもらった

そのベースには、大和、メリルリンチ日本証券(当時)などの大手で運用はしていたけど、全体の資産のバランスを考えての提案、人生の時期に応じての資産の持ち方など「相談できる人がいる」と言う宣伝文句はまったくウソだと気が付いていた事があったからです

その時点の悩み

日々大きく変動する資産額にストレスを感じたていた、長いライフプランを通しての運用を相談できる証券会社は無いことに気が付いていた

コンサルを受けた結果のご感想

不動産への投資はREITでの経験はあっても現物を持つ感覚がなかった。

そこに投資しようと言う感覚が無く、またリスクとリターンのアンバランスが分かって資産の分配をどういうバランスにしたら良いのかが分かった

コンサル後の進捗

実物不動産を勧めてもらい、実際に見に行ってまずはワンルーム・マンションを1件購入、その時も関西の相場から見て高い気がしていたが、おすすめに従い買って良かった。

物件を必ず自身で確認してから買って下さいと言うアドバイスに従い現地に行くことで、自分なら住みたい街かなどの視点で見ることが出来るようになった。

東京の物件はもう一件は忙しくて行けずでしたが、田中さんがOKというので見ないで買いました(両国の物件です。これを書くと自分では物件を見ないで田中さんに丸投げでOKの依頼が、とどんどん来ても困るのでカットかな?)

大阪や神戸の物件は、自身の眼で見に行って気に入った物を購入、結果として空き家になる状況もあまりありません、東京では良い管理会社を紹介してもらったので、ストレスのない不動産での運用も出来ていて有り難い、また少し高いと思っていた価格も、新築物件は購入後年数がたってもほとんど下がらない、中古物件のほうは買値より評価が上がってるなどありがたい状況です。

ご相談のお申込み、または無料お試し相談はこちら

過去のアドバイス事例-3(2016年に「資産運用設計」サービスお受けいただきました)

| ご相談者 | 東京都お住いのCさん(35歳男性、現在は海外勤務) |

|---|---|

| 保有資産額 | 約1500万円 |

| ご希望 | 海外勤務が決まっているので、それまでに資産運用プランを決めておきたい、不動産を買いたいのだが現金はさほどない、できれば不動産を組み入れたプランを作ってほしい。 |

私がこの方のために提案したポートフォリオはおおむね以下の通りです。

- 現預金および日本国債(約400万円)

- 株式型ETF(約300万円)

- 国内不動産(原資800万円)

海外勤務は最低でも3年は続くとのことでした、その間は現地通貨で給与を受けるので、外貨の比率は低くても問題ないと考えました。一方で都心のワンルーム・マンションは当時すでに値上がり傾向にありましたし、また先高観もあったので国内勤務中に一戸取得していただくことにしました。ただしお手持ちの現金だけでは難しかったため、政策金融公庫からほぼ半額の融資を受けていただきました、もちろん固定金利です。管理会社がしっかりしていたため、海外勤務中も問題なく不動産を運営でき喜んで頂いております。すでに海外勤務が当初の予定に近づいていますが、繰り上げ返済によってすでに融資額の半分以上は返済できてるとのことです。お帰りになったら追加で取得したいとお考えです。

お客様の声(Cさんから頂いたご感想)

以前より御社のメルマガや著書を拝見しており、自分自身が受け入れられるリスクレベルを考慮した上で、投資すべき資産を考えるプロセスが気になっていました。

そんな中、ちょうどまとまった資金を得たこともあり、一度、自分の投資内容をチェックしてもらった上で、その資金の投資先を相談しようと思いました。

相談を受けた所、手元資金をもとに不動産投資を始めるという提案を受けました。以前から不動産投資に興味はありましたが、信頼できる不動産会社をどのように選べばよいか全く知見がなかったため、なかなか一歩踏み出せずにいましたが、田中さんご本人が購入している会社をご紹介頂けたことから、思い切って始めてみようと決心しました。物件を決める際には田中さんにもいっしょに行っていただきました、一件目は田中さんのアドバイスで見送り、二件目を買いました。

これまでの所、取得した不動産物件では何の問題もなく、毎月、賃料が振り込まれています。こういった安定した投資もあるんだなぁと、目からうろこの気分です。田中さんの適切なアドバイスにはいつも感謝しております。今後も繰上返済を行い、出来るだけ早い段階で2件目の物件取得を目指したいと思っています。

ご相談のお申込み、または無料お試し相談はこちら