海外不動産購入アドバイスと

永住権取得サポートOverseas real estate advice and permanent residence acquisition support

本サービスの概要

弊社はポルトガル、マルタ、スペインを中心としたヨーロッパの不動産とアメリカの不動産のご紹介・購入アドバイスを行っております。ヨーロッパに関しては、一定額以上の不動産の購入を要件として永住権の取得が可能なケースがあります。弊社では不動産取得にとどまらず、現地永住権の取得サポートも行っております。

海外不動産を用いた節税

このサイトをご覧の皆さんの中にも、高額な所得税にお悩みの方がおいでではないでしょうか。

なにしろ所得税には累進性があり、住民税と合わせれば最高税率は55%(2019年10月現在)にもなってしまいます。

納税は国民の義務ではありますが、できれば少しでも税金は減らしたいもの・・・法律に触れない節税の方法を、知っておいて損はありません。

減価償却費とは

すでに投資用不動産をお持ちの方ならおわかりになると思いますが、不動産には減価償却という概念があります、土地は老朽化いたしませんが、建物は老朽化します。建物を保有している間に、建物が物理的に減ることはないのですが、税務上は老朽化に伴って価値が少しずつ減ってゆくと考えるわけです。

すでに投資用不動産をお持ちの方ならおわかりになると思いますが、不動産には減価償却という概念があります、土地は老朽化いたしませんが、建物は老朽化します。建物を保有している間に、建物が物理的に減ることはないのですが、税務上は老朽化に伴って価値が少しずつ減ってゆくと考えるわけです。

この老朽化によって減少する価値のことを減価償却費と呼び、不動産経営の経費として計上することが認められています。

さて問題はこの減価償却費です。

日本でよく問題になりますが、木造家屋の耐用年数は驚くほど短く、例えば25年もすれば建物の税務上の評価額はゼロになってしまいます。

従って例えば皆さんが中古の木造住宅を投資物件として購入しても、その後は減価償却費をほとんど計上することができません。

つまりたくさん税金を納める必要があるわけです。

減価償却費を計上して納税額を減らす

ところが世界を見渡せば日本は異常で、例えばアメリカでは築50年、60年といった木造の投資物件でも、税務上の価値は十分に残っています。物件によっては築30年以上の木造物件でも、購入額の80%ほど税務上の建物価値が残っている場合もあります。

ところが世界を見渡せば日本は異常で、例えばアメリカでは築50年、60年といった木造の投資物件でも、税務上の価値は十分に残っています。物件によっては築30年以上の木造物件でも、購入額の80%ほど税務上の建物価値が残っている場合もあります。

日本の税法では、木造住宅の法定耐用年数は22年で、築年数がそれを超える場合、購入後4年で償却できます。仮に上記のように購入額の80%建物の価値が残っている場合、購入後4年間にわたって毎年(購入額の)20%の減価償却費を計上することができるのです(80%÷4年=20%)。

従って皆さんがこのような海外の木造物件を購入すれば、大きな減価償却費を計上することができます。

仮に皆さんがアメリカで築30年の物件を3000万円でお買いになったとすればどうでしょう。この場合、毎年600万円(3000万円×20%=600万円)の減価償却費を計上することができるのです。

仮に皆さんがこのような投資によって、税務上の赤字を毎年600万円ずつ作り出すことができればどうでしょう。

注)実際には家賃収入がありますので、上記600万円から毎年の家賃収入をさしひかなければなりませんが、ここではお話を簡単にするため無視します。

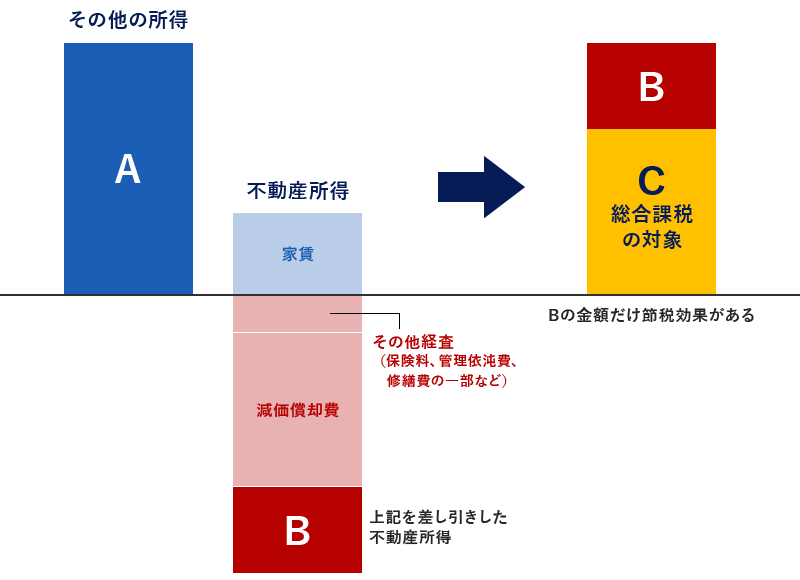

その節税効果は

個人が行う不動産経営による収入は、不動産所得としてほかの所得、(給与も含みます)と合算して総合課税の対象になります。不動産所得が上記のように600万円赤字だった場合、その赤字分によって、給与を対象とした所得税を減らすことができるわけです。なお国外に保有する不動産についても、国内不動産と同様、日本の税法を適用して納税額の計算をしなくてはなりません。

仮に、上記のように毎年税務上の赤字を600万円ずつ作り出すことができれば、どれほどの節税効果があるでしょう。不動産投資から得られる収入は、不動産所得としてほかの所得と合算され総合課税の対象になります。ですから人それぞれ節税効果は異なります。仮に所得税と住民税を合算した税率が50%だとすればどうでしょう。この場合、毎年300万円(600万円×50%)の節税効果を得ることができるのです。

ヨーロッパの不動産購入による永住権の取得

たとえばポルトガルで50万ユーロ以上(物件によっては35万ユーロ)の不動産を購入し、なおかつ継続的に5年間保有することによって、ポルトガルの永住権を取得することができます(注)。

注)ほかに初年度は年間7日以上のポルトガル滞在、2年目以降は2年間で14日の滞在が要件となります。なお永住権の取得手続きには一般的に1年程度かかりますし、現地手続き費用として30,000ユーロほどかかります。

ポルトガルではいったん永住権を取得すれば、その後、不動産を売却しても問題ありません。保有期間中は節税効果を享受し、永住権取得後に売却するという考えもあってよいのではないでしょうか。

ただし以下の点はご注意ください。

- 出口戦略の立て方

海外の不動産は延々と持ち続けるわけには行かず、いずれ売却しなければなりません、その場合は上記の減価償却費相当額だけ、税務上の物件価額(簿価)が減りますので、売却時に支払う税金は逆に増えることになります。

ただし売却時の譲渡益(税務上の儲け)は、5年超保有の場合、儲けに対して僅か20%ほどで済みます、一方で保有中の節税効果は最大毎年55%にも上ります。

つまり大雑把に申し上げて、この20%と55%の差が節税の源泉です。

- 現地でのローン

アメリカの物件購入に際してはローンを組むことができますが、日本と違って一般的には物件価格の80%ほどが借り入れの上限です、また金利の高さにも注意が必要です、なお融資先の紹介も可能です。ヨーロッパの不動産購入に関しては、基本的には全額お手持ちの資金での投資になりますが、永住権の取得や申請を条件に、一部を融資で調達できる場合もあります。特にマルタは不動産の購入に先立って永住権の取得申請を行います。永住権を取得した後で不動産を買う場合、マルタではローンの設定が可能です。詳しい情報をご希望の方はお尋ねください。

- 賃貸管理の問題

これは万国共通ですが不動産経営にとって賃貸管理は極めて重要です、信頼できる賃貸管理業者を探さなければなりません。

弊社が提供できるサービス

基本的に弊社はアジア諸国の物件をお勧めすることはありません、なぜなら法体系、商習慣、税制などの点で、私たち日本人には理解しづらい部分があり、トラブルになる可能性があるからです。数年前、東南アジア諸都市での不動産投資がブームになりましたが、成功事例はあまり耳にいたしません。

弊社は主にアメリカとヨーロッパ(ポルトガル、スペイン、マルタなど)など、法的にも商習慣などの点でも、安心して購入できる地域を限定して購入アドバイスさせていただいております。またご希望によっては永住権の取得手続きのサポートも致しますが、別途サポート費用を頂戴します。ポルトガルは比較的容易に取得できますが、現地で発生する手続き費用として通常30,000ユーロほどかかることをご承知おきください。

なお海外不動産への投資アドバイスも「資産運用設計」に含まれており、特に追加料金はいただいておりません。ただし現地永住権取得をご希望になる場合は、別途サポート費用を頂戴しております。

各国の地域別特徴と物件事例

アメリカ

不動産相場が安定して上昇しているエリアとして、カリフォルニア、テキサス、ジョージア、オハイオを中心に紹介しています、左記地域の平均的な収益率は手取りベースで3%~3.5%程度です。ヨーロッパと比べると築年の浅い物件が多く、築30年~40年程度の木造一戸建てが投資の中心となります。

不動産相場が安定して上昇しているエリアとして、カリフォルニア、テキサス、ジョージア、オハイオを中心に紹介しています、左記地域の平均的な収益率は手取りベースで3%~3.5%程度です。ヨーロッパと比べると築年の浅い物件が多く、築30年~40年程度の木造一戸建てが投資の中心となります。

なお建物割合は80%程度が標準的な物件で、この建物部分が減価償却の対象になります。日本の中古案件では、税務上の建物価格の残存価値はほとんどありませんが、このようにアメリカの不動産は建物価格の比率が高く、多額の減価償却費を計上でき節税対策として有効です。ただし近々税法の変更がある可能性をご承知おきください。

またアメリカの物件には融資をセットすることも可能です、融資条件は年利3.8%(2019年10月現在、ただし変動金利)、融資の上限は物件価格の80%です。

事例

- テキサス州A物件

- 物件価格約330,000ドル(うち建物価格230,000ドル、購入額の約70%)、購入諸経費約16,000ドル(物件価格の5%)

- 築47年、木造戸建て

- 年間賃料22,000ドル(ただし表面、収益率6.7%)

- 年間手取り収入約12,000ドル(手取り収益率3.6%)

- 購入後4年間にわたり約620万円の減価償却費の計上ができ、家賃収入を考慮しても、年間270万円程度の節税効果があります(ただし所得税・住民税の税率が55%の方の場合です)

- オハイオ州B物件

- 物件価格約250,000ドル(うち建物価格200,000ドル、購入額の約80%)、購入諸経費約12,500ドル(物件価格の5%)

- 築32年、木造戸建て

- 年間賃料18,500ドル(ただし表面、収益率7.4%)

- 年間手取り収入約8,500ドル(手取り収益率3.4%)

- 購入後4年間にわたり約540万円の減価償却費の計上ができ、家賃収入を考慮しても、年間190万円程度の節税効果があります(ただし所得税・住民税の税率が55%の方の場合です)

- ジョージア州C物件

- 物件価格約340,000ドル(うち建物価格260,000ドル、購入額の約76%)、購入諸経費約20,000ドル(物件価格の6%)

- 築37年、木造戸建て

- 年間賃料22,000ドル(ただし表面、収益率6.5%)

- 年間手取り収入約14,000ドル(手取り収益率4.1%)

- 購入後4年間にわたり約700万円の減価償却費の計上ができ、家賃収入を考慮しても、年間300万円程度の節税効果があります(ただし所得税・住民税の税率が55%の方の場合です)

ヨーロッパ

ポルトガル、マルタ、スペインを中心に物件を紹介させていただいております、いずれも永住権の取得サポートも併せて行っております。なかでもポルトガルは永住権取得のハードルが低く、50万ユーロ(物件によっては35万ユーロ)以上の不動産取得し、5年以上持ち続ければ永住権の取得が可能です(注、5年間に関しては年間7日以上の滞在が求められます)、なおアメリカのように資金の源泉に関する詳細なデータの提示を求められることもありません。マルタも永住権の取得が容易な国です、25万ユーロの物件購入で永住権を得ることができますが、マルタは国土が狭くすでに不動産相場はずいぶんと高騰してしまいましたので、今から購入される方はその点にはご注意ください。

ポルトガル、マルタ、スペインを中心に物件を紹介させていただいております、いずれも永住権の取得サポートも併せて行っております。なかでもポルトガルは永住権取得のハードルが低く、50万ユーロ(物件によっては35万ユーロ)以上の不動産取得し、5年以上持ち続ければ永住権の取得が可能です(注、5年間に関しては年間7日以上の滞在が求められます)、なおアメリカのように資金の源泉に関する詳細なデータの提示を求められることもありません。マルタも永住権の取得が容易な国です、25万ユーロの物件購入で永住権を得ることができますが、マルタは国土が狭くすでに不動産相場はずいぶんと高騰してしまいましたので、今から購入される方はその点にはご注意ください。

事例

- ポルトガルD物件

- リスボン郊外

- 物件価格約360,000ユーロ(なおヨーロッパでは建物価格という概念はなく、他地域の標準的な比率で代用いたします)

- 購入諸経費約40,000ユーロ程度(物件価格の6%+印紙税+都市税など)

- 集合住宅の一室(約60平米、総戸数10戸)

- なお本物件の周辺エリアの不動産価格は年間12%程度上昇中(2017年)

- スペインF物件

- バルセロナ

- 物件価格約290,000ユーロ(なおヨーロッパでは建物価格という概念はなく、他地域の標準的な比率で代用いたします)

- 中古木造戸建て約50平米)

- マルタE物件

- SDA地区アパートメント

- 築10年24時間セキュリティ

- 物件価格約700,000ユーロ(なおヨーロッパでは建物価格という概念はなく、他地域の標準的な比率で代用いたします)

- 集合住宅の一室(約180平米、総戸数380戸)

マルタの不動産価格は近年高騰していますが、永住権の取得に関し、例えばポルトガルのように年7日以上の現地滞在といった要件がありません。また物件取得以前に永住権の取得ができるなど、ヨーロッパの中では比較的容易に永住権が取れます。いったんマルタで永住権をとれば、そこからEU全体の永住権の取得への道が開けます。そのようなこともあり、日本人にとって依然マルタの不動産購入は人気があります。

アドバイスに関する費用

海外不動産への投資アドバイスも「資産運用設計」サービスに含まれており、特に追加料金はいただいておりません。「資産運用設計」は年間契約で50,000円+消費税 です、このサービス料金の中で海外不動産だけではなく国内不動産を含めた不動産総合アドバイスを提供させていただいております。

ご相談のお申込み、または無料お試し相談はこちら